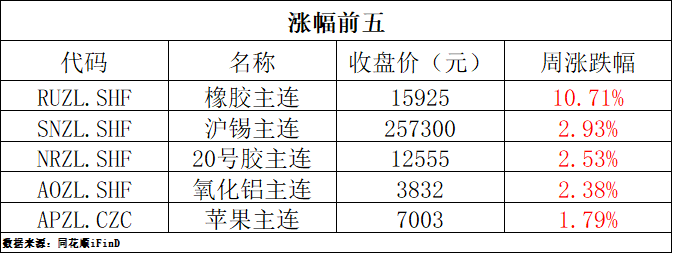

上周国内期货主连涨幅位居前五的分别是橡胶10.71%(主力合约换月)、沪锡2.93%、20号胶2.53%、氧化铝2.38%、苹果1.79%。

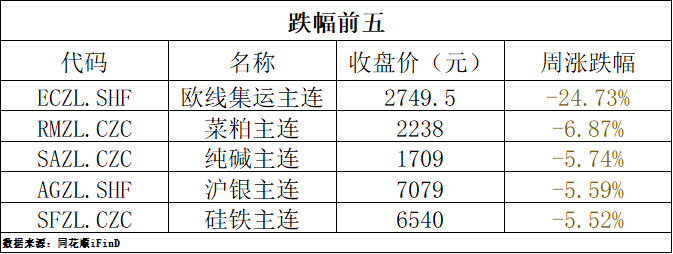

上周国内期货主连跌幅位居前五的分别是欧线集运-24.73%、菜粕-6.87%、纯碱-5.74%、沪银-5.59%、硅铁-5.52%。

要闻速递

【中国房地产报:预计“十五五”期间,全国住房需求可能降至每年6亿~8亿平方米】

据中国房地产报8月11日报道,我国人口周期将导致房地产需求长期放缓。从历史经验来看,城镇化和人口增长趋势的变化对房地产需求和投资中长期趋势产生重要的影响。下个十年,我国仍处于城镇化建设速度有所放缓但仍有一定发展空间的阶段,叠加人口增速减缓以及存量人均住户套数相对平衡,意味着未来每年住房需求总量将逐步减少。预计“十五五”期间,全国住房需求可能从每年8亿~10亿平方米降至每年6亿~8亿平方米。

【PX持续大幅下跌,创上市以来新低】

据期货日报8月11日报道,7月4日以来,PX期货持续下跌,连续数日跌幅超过700元/吨,8月9日PX期货再度大跌,跌破8000元/吨大关,创上市以来新低。PX期货持续大幅下跌,远超市场预期。据了解,宏观氛围偏弱、成本端走弱及供需转弱等利空因素共振导致PX期货近期持续下跌。

【俄罗斯继续按照在“欧佩克+”框架内达成的协议减产石油】

据央视新闻8月9日报道,俄罗斯能源部9日发布公告称俄罗斯继续按照在“欧佩克+”框架内达成的协议减产石油,7月份俄罗斯石油开采量与6月相比进一步下降。由于供货排期出现的暂时问题,每天的石油开采量比预定目标相减少67000桶,相关情况会在8月和9月得到改善。

机构观点

能化期货

民生期货8月9日分析甲醇称,当周需求弱势拖拽明显,甲醇市场价格偏弱运行。移仓换月加速,关注MA2501合约建仓成本。

正信期货8月10日分析PTA称,PTA月度加工费尚可,三季度检修不多,聚酯负荷提升较为有限,8月份PTA供需依旧过剩,且短期市场更多是宏观因素主导,受制于衰退风险,PTA暂维持承压下行的预期。

金属期货

中电投先融期货8月10日分析工业硅称,工业硅长期供给相对过剩的格局并未改变,方向上整体保持逢高沽空为主,同时工业硅期货上市时间较短,活跃度一般,容易受消息或资金扰动,预计近期以弱势运行为主。

中辉期货8月10日分析铁矿石称,整体来看,动态供需关系转弱,成材端螺纹基本面相对健康,有一定支撑。铁矿石下跌势头未变,偏空配置。

农产品期货

恒银期货8月9日分析生猪称,大厂出栏量较低,生猪阶段性供应不足,叠加标肥价差倒挂,二育积极性增加,供应略有缩紧。但在养殖利润改善及二育后期逐步出栏的情况下,远月或呈震荡调整走势。后续关注养殖端出栏节奏及需求端变化情况。

申银万国期货8月9日分析白糖称,巴西新榨季预计开榨量偏大则对糖价形成压制,北半球其他产区预计增产;同时市场也继续关注拉尼娜发展,原油价格和国内消费的变化;另外国内外宏观经济变动也将对糖价产生影响。而当前榨季国内制糖成本提高利多糖价。策略上,长期看白糖处于增产周期中,投资者可以暂时等待糖价反弹后再逢高做空2501合约。

客服热线:

客服热线: